10 июля 201717:33

Удар по «Югре»

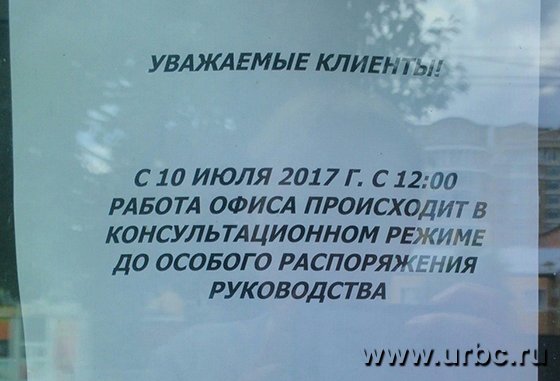

Утром 10 июля руководство Центрального банка России объявило о введении временной администрации в банке «Югра», а также наложило мораторий на удовлетворение требований кредиторов финучреждения. Такое решение принято из-за неустойчивого положение банка. В «Югре» заявляют о том, что данное решение ничем не обосновано, в то время как эксперты уже заявляют о возможности отзыва лицензии или санации банка.

ПАО Банк «Югра» является одной из старейших кредитных организаций в России — предприятие функционирует с 1990 года. На сегодня сеть банка насчитывает более 100 офисов обслуживания, из которых два находится в Екатеринбурге. По данным «Банки.ру», на 1 июня 2017 года нетто-активы банка — 322,32 млрд руб. (30-е место в России), капитал — 50,19 млрд, кредитный портфель — 261,23 млрд.

Неизбежная временная организация

10 июля поступило сообщение о том, что Центробанк вводит временную администрацию в лице Агентства по страхованию вкладов (АСВ) с одновременным введением моратория на удовлетворение требований кредиторов банка. Свое решение регулятор обосновал «неустойчивым финансовым положением ПАО банк «Югра» и наличием угрозы интересам его кредиторов и вкладчиков Банк России».

Позднее зампред ЦБ Василий Поздышев заявил, что ввод временной администрации объясняется возможной недостоверностью отчетности. В процессе работы временной администрации регулятор планирует проверить, не кредитовались ли собственники бизнеса за счет кредитного портфеля банка.

«Потому что на протяжении последних нескольких месяцев у нас есть признаки того, что отчетность, которую нам предоставляет сам банк, является недостоверной. Также у нас есть признаки возможного вывода активов и, скажем так, возможного манипулирования с вкладами», — сказал В. Поздышев.

Временная администрация будет находиться в банке в течение шести месяцев, а мораторий продлится три месяца. На время работы АСВ в банке полномочия акционеров, связанные с участием в уставном капитале, а также полномочия органов управления банка приостановлены.

Как отмечают в Центробанке, первоочередной задачей временной администрации является проведение обследования финансового положения банка. По оценкам экспертов, в будущем можно будет наблюдать два сценария развития событий: отзыв лицензии либо санация.

«Ситуация, когда в банке вводится временная администрации, предполагает оба сценария развития событий: санацию и отзыв лицензии. Оценить, какой вариант будет лучше и должно Агентство по страхованию вкладов. Если они увидят, что в банке «дыра» такая, которую закрыть нереально, то отзыв лицензии станет наименьшим из зол. На санацию ведь тоже нужны средства, которые, возможно, будут не возвращены санируемым банком. Сейчас Центробанк берет на себя ответственность решить, что будет дальше с «Югрой», — считает независимый финансовый эксперт Григорий Вахитов.

Стоит отметить, что проблемы у банка «Югра» начались не единовременно, они накапливались в течение последних лет. По итогам 2016 года объем активов организации снизился на 4,33 млрд руб., в то время как чистая прибыль упала сразу на 34,96 млрд руб. Отмечается, что за прошлый год кредитный портфель увеличился на 6,92%, однако вместе с ним вырос и объем просроченной задолженности на 12,85%. По итогам прошлого года банк «Югра» был признан самым убыточным — за указанный период кредитная организация получила чистый убыток в 32,2 млрд руб.

«Причина убытков — резервы, которые кредитная организация активно создавала с конца I квартала прошлого года. В апреле 2016 года «Югра» досоздала провизии на 21,3 млрд руб., что привело к тому, что банк стал убыточен. Всего за год финучреждение отчислило на возможные потери почти 28,6 млрд руб.», — следует из данных оборотной ведомости банка.

По мнению экспертов, большой объем убытков «Югры» также объясняется тем, что руководство учреждения проигнорировало предписание ЦБ доформировать резервы.

В этом году доходы кредитной организации продолжили падать. Объем активов снизился еще на 0,3%, кредитный портфель — на 0,22%, просроченная задолженность выросла на 4,89%.

К финансовым проблемам банка в этом году добавились и операционные. В конце апреля этого года в банке случился сбой, в результате которого была затруднена работа с клиентами. На основании этого ЦБ организовал внеплановую проверку финучреждения, которая была направлена на проверку полноты и своевременности исполнения обязательств перед клиентами в период нештатной ситуации, а также на проверку операций с привлечением средств физических лиц. Однако позже, как сообщают наблюдатели, представители Центробанка начали проверку кредитного портфеля банка.

В конце мая этого года Центробанк потребовал от руководства «Югры» создать резервы на сумму более 40 млрд руб., что практически равняется уставному капиталу компании (на 1 мая 2017 года — 51 млрд). Позже регулятор наложил ограничения по операциям с активами, на размещение средств, привлеченных банком, на ценные бумаги, а также на выдачу кредитов юридическим лицам.

Все решат депозиты

Как отмечают аналитики, ситуация с введением временной администрации в банке «Югра» вполне ожидаема, учитывая размер убытка по итогам 2016 года.

«Во-первых, потерять 32 млрд руб. нужно хорошо постараться, а, во-вторых, их же нужно как-то возвращать. Как это сделать в нынешних экономических условиях, непонятно, учитывая то, что сейчас каждый качественный клиент на вес золота, а бизнес с опаской смотрит в будущее и не стремится брать кредиты. В текущих условиях нельзя сказать, что для банка, который теряет такую сумму денег, все сложится хорошо», — сказал Г. Вахитов.

По мнению экспертов, дальнейшую судьбу банка «Югра» может решить тот факт, что объем привлеченных средств на сегодняшний день достигает рекордных 185 млрд руб. Подобного объема страховых выплат в истории российской кредитной системы еще не было. Именно поэтому наиболее вероятным вариантом развития событий является санация финучреждения.

Как отмечают эксперты, «Югра» может стать первым финучреждением, оздоровление которого будет проводиться через новый механизм — фонд консолидации Центробанка.

«На данный момент высока вероятность того, что Центральный банк примет решение санировать банк «Югра», ведь объем депозитов в 185 млрд — сумма внушительная. Выбирая способ санации, регулятор будет оценивать риски. Новый механизм предполагает консолидацию активов банка на баланс действующего кредитного учреждения, но здесь велика вероятность, что второй может не «потянуть» слишком большую дыру в балансе первого», — считает Г. Вахитов.

Между тем, как пояснил зампред ЦБ Василий Поздышев, на 1 июня почти 170 млрд руб. вкладов из 185 млрд застрахованы, а значит, АСВ нужно искать средства для рекордного страхового возмещения.

Как дальше сложится судьба российского банка с почти 30-летней историей, пока непонятно. Руководство банка считает ситуацию с введением временной администрации «непонятной, потому что банк выполнял все нормативы Центробанка, полностью обладал ликвидностью», но при этом компания получила убыток в 26 млрд руб., а ЦБ заявляет о финансовой неустойчивости «Югры». Вполне вероятно, что в скором времени регулятор объявит об отзыве лицензии, либо, что более вероятно, о санации банка.

ПАО Банк «Югра» является одной из старейших кредитных организаций в России — предприятие функционирует с 1990 года. На сегодня сеть банка насчитывает более 100 офисов обслуживания, из которых два находится в Екатеринбурге. По данным «Банки.ру», на 1 июня 2017 года нетто-активы банка — 322,32 млрд руб. (30-е место в России), капитал — 50,19 млрд, кредитный портфель — 261,23 млрд.

Неизбежная временная организация

10 июля поступило сообщение о том, что Центробанк вводит временную администрацию в лице Агентства по страхованию вкладов (АСВ) с одновременным введением моратория на удовлетворение требований кредиторов банка. Свое решение регулятор обосновал «неустойчивым финансовым положением ПАО банк «Югра» и наличием угрозы интересам его кредиторов и вкладчиков Банк России».

Позднее зампред ЦБ Василий Поздышев заявил, что ввод временной администрации объясняется возможной недостоверностью отчетности. В процессе работы временной администрации регулятор планирует проверить, не кредитовались ли собственники бизнеса за счет кредитного портфеля банка.

«Потому что на протяжении последних нескольких месяцев у нас есть признаки того, что отчетность, которую нам предоставляет сам банк, является недостоверной. Также у нас есть признаки возможного вывода активов и, скажем так, возможного манипулирования с вкладами», — сказал В. Поздышев.

Временная администрация будет находиться в банке в течение шести месяцев, а мораторий продлится три месяца. На время работы АСВ в банке полномочия акционеров, связанные с участием в уставном капитале, а также полномочия органов управления банка приостановлены.

Как отмечают в Центробанке, первоочередной задачей временной администрации является проведение обследования финансового положения банка. По оценкам экспертов, в будущем можно будет наблюдать два сценария развития событий: отзыв лицензии либо санация.

«Ситуация, когда в банке вводится временная администрации, предполагает оба сценария развития событий: санацию и отзыв лицензии. Оценить, какой вариант будет лучше и должно Агентство по страхованию вкладов. Если они увидят, что в банке «дыра» такая, которую закрыть нереально, то отзыв лицензии станет наименьшим из зол. На санацию ведь тоже нужны средства, которые, возможно, будут не возвращены санируемым банком. Сейчас Центробанк берет на себя ответственность решить, что будет дальше с «Югрой», — считает независимый финансовый эксперт Григорий Вахитов.

Стоит отметить, что проблемы у банка «Югра» начались не единовременно, они накапливались в течение последних лет. По итогам 2016 года объем активов организации снизился на 4,33 млрд руб., в то время как чистая прибыль упала сразу на 34,96 млрд руб. Отмечается, что за прошлый год кредитный портфель увеличился на 6,92%, однако вместе с ним вырос и объем просроченной задолженности на 12,85%. По итогам прошлого года банк «Югра» был признан самым убыточным — за указанный период кредитная организация получила чистый убыток в 32,2 млрд руб.

«Причина убытков — резервы, которые кредитная организация активно создавала с конца I квартала прошлого года. В апреле 2016 года «Югра» досоздала провизии на 21,3 млрд руб., что привело к тому, что банк стал убыточен. Всего за год финучреждение отчислило на возможные потери почти 28,6 млрд руб.», — следует из данных оборотной ведомости банка.

По мнению экспертов, большой объем убытков «Югры» также объясняется тем, что руководство учреждения проигнорировало предписание ЦБ доформировать резервы.

В этом году доходы кредитной организации продолжили падать. Объем активов снизился еще на 0,3%, кредитный портфель — на 0,22%, просроченная задолженность выросла на 4,89%.

К финансовым проблемам банка в этом году добавились и операционные. В конце апреля этого года в банке случился сбой, в результате которого была затруднена работа с клиентами. На основании этого ЦБ организовал внеплановую проверку финучреждения, которая была направлена на проверку полноты и своевременности исполнения обязательств перед клиентами в период нештатной ситуации, а также на проверку операций с привлечением средств физических лиц. Однако позже, как сообщают наблюдатели, представители Центробанка начали проверку кредитного портфеля банка.

В конце мая этого года Центробанк потребовал от руководства «Югры» создать резервы на сумму более 40 млрд руб., что практически равняется уставному капиталу компании (на 1 мая 2017 года — 51 млрд). Позже регулятор наложил ограничения по операциям с активами, на размещение средств, привлеченных банком, на ценные бумаги, а также на выдачу кредитов юридическим лицам.

Все решат депозиты

Как отмечают аналитики, ситуация с введением временной администрации в банке «Югра» вполне ожидаема, учитывая размер убытка по итогам 2016 года.

«Во-первых, потерять 32 млрд руб. нужно хорошо постараться, а, во-вторых, их же нужно как-то возвращать. Как это сделать в нынешних экономических условиях, непонятно, учитывая то, что сейчас каждый качественный клиент на вес золота, а бизнес с опаской смотрит в будущее и не стремится брать кредиты. В текущих условиях нельзя сказать, что для банка, который теряет такую сумму денег, все сложится хорошо», — сказал Г. Вахитов.

По мнению экспертов, дальнейшую судьбу банка «Югра» может решить тот факт, что объем привлеченных средств на сегодняшний день достигает рекордных 185 млрд руб. Подобного объема страховых выплат в истории российской кредитной системы еще не было. Именно поэтому наиболее вероятным вариантом развития событий является санация финучреждения.

Как отмечают эксперты, «Югра» может стать первым финучреждением, оздоровление которого будет проводиться через новый механизм — фонд консолидации Центробанка.

«На данный момент высока вероятность того, что Центральный банк примет решение санировать банк «Югра», ведь объем депозитов в 185 млрд — сумма внушительная. Выбирая способ санации, регулятор будет оценивать риски. Новый механизм предполагает консолидацию активов банка на баланс действующего кредитного учреждения, но здесь велика вероятность, что второй может не «потянуть» слишком большую дыру в балансе первого», — считает Г. Вахитов.

Между тем, как пояснил зампред ЦБ Василий Поздышев, на 1 июня почти 170 млрд руб. вкладов из 185 млрд застрахованы, а значит, АСВ нужно искать средства для рекордного страхового возмещения.

Как дальше сложится судьба российского банка с почти 30-летней историей, пока непонятно. Руководство банка считает ситуацию с введением временной администрации «непонятной, потому что банк выполнял все нормативы Центробанка, полностью обладал ликвидностью», но при этом компания получила убыток в 26 млрд руб., а ЦБ заявляет о финансовой неустойчивости «Югры». Вполне вероятно, что в скором времени регулятор объявит об отзыве лицензии, либо, что более вероятно, о санации банка.