Статьи

27.12.2019

Финансовые прогнозы — 2020

ИАА «УралБизнесКонсалтинг» продолжает спецпроект «Финансовые прогнозы», в котором принимают участие ведущие аналитики страны и региона. В преддверии 2020 финансового года мы подготовили специальный предновогодний выпуск, из которого наши читатели могут узнать эксклюзивные прогнозные значения по нескольким основным направлениям. Также традиционно подведем итоги уходящего года и напомним о главных событиях на мировых финансовых рынках, представив эксклюзивные графики с небольшими сопутствующими комментариями экспертов.

Главные события нового года

Наступающий 2020 год по Восточному гороскопу пройдет под знаком Белой Металлической Крысы, которую отличают такие качества, как ум, любопытство, она постоянно учится чему-то новому с тем, чтобы применить свои знания на практике.

Неслучайно астрологи ассоциируют это время с периодом предприимчивости и повышенной деловой активности. Согласно бизнес-гороскопу, 2020 год — отличный момент для внедрения инноваций, освоения новых технологии, а также повышения квалификации и прохождения новых обучающих тренингов и мастер-классов. Иначе говоря, в новом году финансовый успех будет гарантирован тем, кто будет перенимать опыт профессионалов, идти вперед и активно развиваться, вытесняя своих пассивных конкурентов. При этом Крыса всегда знает, чего хочет, поэтому в самом начале 2020 года необходимо составить четкий список своих финансовых целей, не распыляться и быть предельно точными. В год Крысы мало просто много и упорно работать — важно ясно осознавать, что и зачем вы делаете.

По словам экспертов, среди главных мировых событий наступающего 2020 года — выборы президента и конгресса США в ноябре, внеочередной саммит ОПЕК+ в марте, а также завершение строительства газопровода Сахалин — Хабаровск — Владивосток с поставками газа в Китай, окончание масштабной железнодорожной стройки Пекин — Тяньцзинь — Хэбэй и завершение строительства трубопровода «Северный поток — 2».

«Полагаю, что 2020 год может быть для всего мира довольно сложным, но нового кризиса либо рецессии в мировой экономике я не ожидаю. Самым главным событием следующего года станут президентские выборы в США в ноябре и, соответственно, предвыборная кампания, которая будет идти весь год. Трампу совершенно не нужен спад в экономике перед выборами, поэтому он будет по-прежнему давить на ФРС на тему, что процентные ставки слишком высокие, а доллар слишком дорогой. С Китаем Трамп, скорее всего, перед выборами тоже не будет обострять отношения, в противном случае китайцы никаких торговых сделок не подпишут и будут дожидаться выборов, чтобы начать договариваться уже с новым президентом», — пояснила УрБК заместитель руководителя «Информационно-аналитического центра «Альпари» Наталья Мильчакова.

«Ключевой темой для российской экономики в следующем году станут нацпроекты и анонсированные траты Фонда национального благосостояния. Впрочем, не стоит переоценивать их значимость: по нашим оценкам, проекты (финансируемые из налогов) не смогут ускорить рост экономики более чем на 0,2-0,3%, а траты из ФНБ будут крайне небольшими (1 трлн руб. в 2020-2022 гг., что чуть больше чем 300 млрд руб. в год). При этом все же мы закладываем определенное ускорение роста экономики — до 1,6% год к году, а также промпроизводства — до 3%. Отметим, что фокус государственного стимула на инфраструктуру не оставляет шансов на заметное восстановление потребительского сегмента (в «майском указе» нет ни слова про повышение зарплат и пенсий, поэтому доходы могут почувствовать лишь косвенный эффект). Впрочем, судя по обновленной картине, показанной Росстатом, наметившийся рост зарплат населения поможет справиться с растущей кредитной задолженностью, которая все равно останется важным фактором потребительского спроса в 2020 году. Однако надеяться на быстрый рост экономики или даже опережение среднемировых темпов роста в ближайшие годы не стоит: в условиях внешней напряженности российские власти (даже проводя бюджетную экспансию) вряд ли выйдут из «защитного» режима, а без этого ускорение экономики невозможно», — убежден макроаналитик Райффайзенбанка Станислав Мурашов.

«Мы повысили свой прогноз роста ВВП России на 2020 год до 1,4%. В большой степени эти ожидания опираются на эффект догоняющего роста, который будет компенсацией слабого результата 2019 года, однако позитивные ожидания важны сами по себе. Хотя ожидания реализации национальных проектов поддерживают позитивный взгляд на рост российской экономики в 2020 году, следующий год не выглядит легким с точки зрения финансовых рынков. Инвесторы обеспокоены ростом политической нестабильности в ряде стран развивающихся рынков, а российский рынок выглядит уязвимым с точки зрения развития электорального цикла в США, что может помешать дальнейшему смягчению политики ЦБ РФ и усилит волатильность курса рубля», — отметила главный экономист Альфа-Банка Наталия Орлова.

«Может ли 2020 год стать годом финансового кризиса? Начиная с истории с Lehman Brothers 2008 года, кризисом пугают каждый год под Новый год. Рано или поздно аналитики угадают, ведь даже испорченные часы показывают правильное время дважды в сутки. Хотя США остаются крупнейшей экономикой мира, эмитентом резервной валюты и главной военной державой. Однако у руля флагмана мировой экономики находится не совсем адекватный человек, мыслящий категориями XIX, а не XXI века. Вместе с тем Трамп надеется остаться на второй срок, и любые потрясения до американских выборов ему невыгодны. Мы полагаем, что никаких обвалов на мировых рынках до выборов президента США не будет. А вот после от Трампа можно ждать всего, что угодно. Даже реструктуризацию долга и введения вместо доллара новой валюты. Поэтому, с нашей точки зрения, до американских выборов все рисковые активы можно покупать», — подчеркнул в комментарии руководитель «ИАЦ «Альпари» Александр Разуваев.

Про нефть

Цены на нефть в следующем году, по словам аналитиков, будут определяться мировым спросом, объемами добычи в США и ОПЕК+, а также коммерческими запасами нефти.

«Сильного обвала цен на нефть мы не ожидаем, но и сильного роста тоже», — прогнозирует заместитель руководителя «ИАЦ «Альпари» Наталья Мильчакова.

«Несмотря на то, что принятые решения министерским мониторинговым комитетом ОПЕК+ по срокам продления соглашения по сокращению добычи нефти были вполне ожидаемы рынком, опция в виде решения о сокращении добычи еще на 500 тыс. барр. служит дополнительной поддержкой цены фьючерсного контракта Brent. В целом же в течение 2020 года цены на «черное золото» под влиянием таких факторов, как слабый рост мирового ВВП и продолжающаяся торговая война между Вашингтоном и Пекином, будут оставаться в диапазоне 60-71 долл. США за баррель с возможным выходом за его нижнюю границу», — убежден аналитик ГК «ФИНАМ» Сергей Дроздов.

Напомним, что в конце 2019 года нефтяные котировки вплотную подошли к важному уровню сопротивления — 66 долл. за барр. — и даже пробили его, устремившись к новой локальной вершине — 68,85 долл. за барр. По состоянию на 09.23 мск 27 декабря цены на нефть сорта Brent выросли до уровня 67,97 долл. за баррель. Как пояснили эксперты, нефть продолжает дорожать на фоне данных о сокращении добычи сырья в США.

«Прежде всего, это реакция на данные отраслевого института API, который сообщил, что коммерческие запасы нефти в США сократились на 7,9 млн барр. Запасы бензина увеличились на 566 тыс. барр., а дистиллятов — выросли на 1,68 млн барр. Согласно опросу Reuters, на рынке ждали сокращения запасов нефти на 1,83 млн барр., а также рост запасов бензина на 2,0 млн барр. и дистиллятов на 867 тыс. барр. Импорт сырой нефти сократился на 331 тыс. барр. в день до 6,4 млн барр. ежедневных поставок, а запасы на терминале в Кушинге снизились на 2,2 млн барр. С 1 января OPEC+ начнет приводить добычу нефти в соответствие с договоренностями по сокращению производства до 1,7 млн барр. в сутки. Китай увеличил квоты на импорт нефти для частных компаний. Власти разрешили импортировать до 103,83 млн т нефти, что на 8% больше, чем в прошлом году. В этих условиях нефть торгуется выше отметки 67 долл. США за барр. Brent, что близко к текущим годовым максимумам», — пояснил в комментарии ведущий аналитик компании «Открытие Брокер» Андрей Кочетков.

«Сейчас фьючерсы на нефть сорта Brent находятся в средней части годового диапазона 50-75 долл. США за барр. Прогноз на следующий год — движение в границах того же коридора, а средняя цена — порядка 60-65 долл. за барр. Но это не исключает резких движений на новостях типа атаки на объекты нефтяной инфраструктуры Саудовской Аравии. Фундаментально США и ОПЕК+ продолжат балансировать цену вблизи текущего уровня, который достаточно комфортен для всех», — прогнозирует старший риск-менеджер компании «Алго Капитал» Виталий Манжос.

«Мировые цены на нефть — сложный компромисс между ростом добычи вне ОПЕК (и прежде всего в США) и сокращением добычи в рамках сделки ОПЕК+. По сути, ОПЕК+ постепенно уступает свою долю рынка американцам в обмен на поддержание комфортной цены. Как долго это может продлиться — большой вопрос. В начале 1980-х годов именно развал сделки ОПЕК и привел к неконтролируемому росту добычи, и цены рухнули», — отмечает советник по макроэкономике генерального директора «Открытие Брокер» Сергей Хестанов.

Про доллар

Сильные фундаментальные позиции американского доллара, по мнению экспертов, на данном этапе связаны в первую очередь с монетарной политикой Федеральной резервной системы США и, в частности, с уровнем базовой процентной ставки.

«В настоящий момент ставка ФРС находится в диапазоне 1,5-1,75% годовых, в то время как ее основной европейский коллега — ЕЦБ — до сих пор держит ставку вблизи нулевой отметки. Разница в ставках в США и Европе в долгосрочной перспективе будет играть на стороне «американца», который при сохранении текущего дисбаланса и более сильных показателей заокеанской экономики в перспективе может еще больше упрочить свои позиции на глобальном валютном рынке, в связи с чем пара доллар/евро останется под давлением и в течение 2020 года может достичь уровня 1,09 долл. США за евро», — прогнозирует аналитик ГК «ФИНАМ» Сергей Дроздов.

«Новый 2020 год начнется с нейтральных ожиданий по процентным ставкам мировых Центробанков, а это означает, что поиски доходностей сохранятся, но найти действительно качественные торговые стратегии будет сложнее: акции выглядят дорого, суверенные спрэды ЕМ слишком узкие, чтобы продолжить далее стремительное сокращение. Таким образом, поддержка рубля в большей степени станет задачей локальных инвесторов, а это, как правило, не приводит к существенным движениям курсов. Наш базовый диапазон курса доллара к рублю на 2020 год составляет 62-66 руб. за долл. США», — уточнил начальник аналитического управления банка «ЗЕНИТ» Владимир Евстифеев.

«Одним из основных факторов, который способствовал в 2019 году мажорным настроениям на мировых финансовых рынках, стал разворот ФРС США в сторону более мягкой монетарной политики. Трехкратное снижение ключевой процентной ставки и предоставление финансовым институтам очередной порции ликвидности привело к притоку денег глобальных фондов на развивающиеся рынки, что способствовало росту их активов и укрепления валют. Однако, несмотря на попытки ведущих мировых Центробанков залить рынки деньгами, им вряд ли удастся добиться значительного повышения роста глобальной экономики, и данные меры всего лишь отсрочат ее рецессию. В свою очередь, не стоит забывать о том, что в 2020 году в США пройдут президентские выборы и фактор предвыборной гонки будет причиной нестабильности на мировых финансовых и сырьевых рынках», — предупреждает аналитик «ФИНАМа» Сергей Дроздов.

Про рубль

Перспективы рубля на 2020 год, по мнению экспертов, выглядят пока нейтральными. Как отмечают аналитики, текущий год завершается на максимальных уровнях на фондовых площадках и с минимальными доходностями на долговом рынке. По мнению экспертов, без дополнительных драйверов роста рынков рублю будет сложно продемонстрировать дальнейшее укрепление. Среди локальных факторов поддержки — ожидание активизации экономического роста в результате реализации государственных инвестиционных программ.

«Внешние факторы пока остаются противоречивыми, несмотря на поток позитивных новостей в последнее время. В частности, прошедшее снижение размера ключевой ставки Центробанком России уже не делает рублевые активы столь привлекательными для притока спекулятивного капитала. Кроме того, инвесторы уже не смогут рассчитывать на дополнительную прибыль в результате роста цен на внутреннем долговом рынке, поскольку текущие котировки уже максимально учли адекватный потенциал дальнейшего смягчения денежно-кредитной политики ЦБ РФ. Цены на нефть могут выступить с ограниченной поддержкой российской валюты, поскольку в результате дальнейшей реализации бюджетного правила уровень нефтяных котировок оказывает минимальное влияние на рубль, пока он находится в рамках сложившихся среднесрочных диапазонов. Не стоит забывать и про геополитическую премию в рубле, которая может возрасти в результате нагнетания санкционной темы, что особенно актуально в условиях выборного года в США», — пояснил УрБК начальник аналитического управления банка «ЗЕНИТ» Владимир Евстифеев.

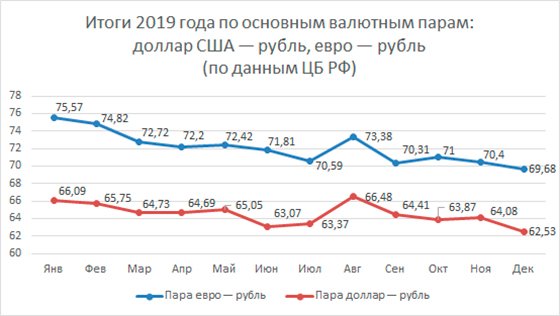

Напомним, что официальный курс доллара США к рублю, установленный Банком России на 26 декабря, упал до уровня 61,71 руб. против 66,09 руб. за долл. в январе 2019 года, а курс евро — до отметки 68,40 руб. против 75,57 руб. за евро в начале этого года. Как отмечают аналитики, за год российский рубль укрепился по отношению к американской валюте почти на 10%, показал одну из лучших динамик в мире.

«Рубль возвращает себе статус защитного актива. Принятое пять лет назад решение отказаться от валютных интервенций, осторожная политика процентных ставок и ужесточение бюджетных правил обусловили тот факт, что Россия вступает в 2020 год с международными резервами в объеме свыше половины триллиона долларов», — подчеркнул аналитик ГК «ФИНАМ» Марк Шоскальне.

По словам эксперта, в 2020 году рубль может вновь остаться в лидерах, предлагая инвесторам защиту на фоне опасений по поводу торговой войны между США и Китаем, об этом свидетельствует опрос 57 глобальных инвесторов, стратегов и трейдеров.

«Для рубля перспективы первого полугодия выглядят лучше, чем перспективы второго. Вероятно, в начале 2020 года рубль будет торговаться на уровне 62-64 за долл. — этому способствует улучшение геополитического фона по России. Однако во второй половине года рынок будет демонстрировать повышенную чувствительность на американской электоральной повестке — ведь от того, будет переизбран Трамп или нет, зависят перспективы отношений с Россией, а значит, риски новых санкций, а значит, и перспективность российских рынков. Пока представляется, что в силу этих рисков во второй половине 2020 года курс рубля будет находиться в диапазоне 65-70 руб. за долл. США с вероятным выходом на уровень 70 руб. за долл. в случае неблагоприятного сценария», — прогнозирует главный экономист Альфа-Банка Наталия Орлова.

Кроме того, аналитики считают, что Банк России обладает достаточным количеством инструментов для сдерживания чрезмерного укрепления курса национальной валюты, даже если внешняя конъюнктура будет складываться благоприятно для дальнейшего роста котировок рубля. В частности, ЦБ РФ может увеличить ежемесячный объем покупок иностранной валюты для восстановления резервов в дополнение к приобретаемой в рамках бюджетного правила.

«Не думаю, что в рамках действующей российской экономической парадигмы рублю дадут укрепиться до отметки 42-48 руб. за долл. На данном этапе в оптимистичном сценарии видится уровень 60-60,50 руб. по отношению к доллару США. В условиях экономической модели, в которой Россия живет уже пятый год, бюджетное правило служит инструментом изъятия денег из экономики, создавая давление на рубль, искусственно заниженный курс которого служит своеобразным налогом на качественную жизнь для населения и щитом от западных санкций. Удобная, а самое главное простая схема, не требующая особых усилий для наполнения бюджета, похоже, вызвала у правительства привыкание и, судя по всему, будет действовать еще долгие годы», — отмечает аналитик ГК «ФИНАМ» Сергей Дроздов.

«Сейчас нет достаточного количества фундаментальных факторов, которые позволяли бы рассчитывать на то, что курс рубля готов в среднесрочной перспективе войти в новый более низкий диапазон, к примеру, 60-55 руб. за долл. США. При этом не исключено, что курс краткосрочно упадет до психологической отметки 60 руб. за долл. При этом большую часть 2019 года курс USD/RUB провел в диапазоне 67,00-62,50 руб. за долл. США», — отмечает начальник отдела глобальных исследований компании «Открытие Брокер» Михаил Шульгин.

По мнению аналитика, при условии отсутствия внешних шоков в I квартале 2020 года Центробанк РФ снизит ключевую ставку на 25 базисных пунктов — до 6% годовых.

«Динамика рубля не будет определяющим фактором для регулятора, но укрепление российской валюты повышает вероятность решения снизить ставку ЦБ. В обзоре от 13 декабря Банк России отметил ускорение инфляции в рыночном сегменте сферы услуг, которое может быть «одним из признаков оживления потребительского спроса». Соответственно, Центробанк будет оценивать устойчивость ускорения роста цен в секторе услуг, и ключевой вопрос в том, что будет с инфляцией при стабильном валютном курсе», — убежден аналитик Михаил Шульгин.

«Фундаментально курс рубля переоценен. Последние недели отмечены умеренным ростом нефтяных котировок — цены на нефть марки Brent достигли отметки в 66 долл. за барр. При сегодняшних ценах на нефть и текущем уровне ключевых макропоказателей равновесный курс валютной пары доллар/рубль, согласно нашей модели, расположен вблизи 64,50 руб. за долл. США, соответственно, рубль на текущих уровнях, с нашей точки зрения, несколько переоценен. Данная переоцененность рубля в первую очередь обусловлена общим позитивным восприятием глобальными инвесторами рисков emerging markets, и в краткосрочной перспективе этот фактор может продолжать оказывать определяющую роль. При этом на более длительном временном горизонте на первый план выходят фундаментальные факторы, соответственно, потенциал дальнейшего укрепления рубля в среднесрочной перспективе считаем ограниченным», — подчеркнул в комментарии ведущий аналитик Промсвязьбанка Михаил Поддубский.

«Если не будет политических катаклизмов (мы все же находимся в конце 20-летнего политического цикла), то курс рубля к доллару США будет в районе 65 руб. за долл. Пока не очень понятно, какую форму примет мировой кризис 2020-2021 года. Если кризис будет классический перепроизводства, то цены на нефть рухнут и давление на рубль усилится. Многие эксперты говорят о кризисе, но не говорят, какие формы он примет», — подчеркнул в комментарии директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

Про фондовый рынок

Как отмечают аналитики, 2019 год завершается на российских фондовых площадках на максимальных уровнях и с минимальными доходностями на долговом рынке. Хотя столь стремительный рост отечественного рынка акций в уходящем году никого не должен смущать: в результате санкционного давления российские акции оказались на очень заниженном уровне, что не могло не привлечь внимание инвесторов.

«Перспективы мировой экономики благоприятны как для фондового рынка в целом, так и российского рынка акций в частности. Низкая инфляция по всему миру говорит в пользу дальнейшего снижения ставок, в том числе выхода их в отрицательную плоскость. Уже сейчас годовая инфляция в России 3,5% при таргете ЦБ в 4%. Погоня за доходностью заставит инвесторов искать идеи для вложения капитала на emerging markets. Потепление отношений России с Западом налицо. И если план Путина сработает, то лидеры мировых держав соберутся на празднике Дня Победы 9 мая в Москве. Наш таргет по индексу МосБиржи на 2020 год составляет 3600-4000 пунктов. Наши основные инвестиционные идеи — «Газпром», «Лукойл», «Норникель», привилегированные акции «Сургутнефтегаза». На фоне интеграционных процессов с Беларусью может проснуться интерес к дочкам «Славнефти». Именно последней могут в итоге достаться два белорусских НПЗ. А значит, «Славнефть» в итоге ждет один собственник. «Роснефть» или «Газпром нефть» — не принципиально. И переход на единую акцию», — отмечает руководитель «ИАЦ «Альпари» Александр Разуваев.

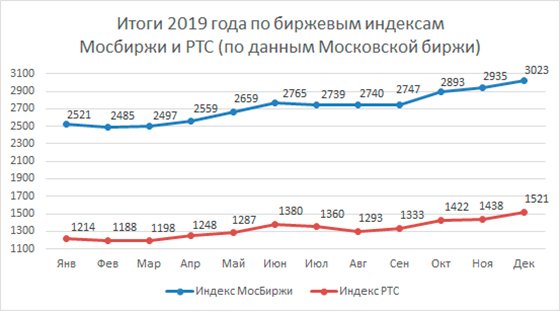

По словам экспертов, в уходящем году основной индекс Московской биржи обновил исторический максимум — капитализация рынка акций превысила 48 трлн руб. или 45% ВВП. При этом индекс МосБиржи не раз ставил рекорд (по данным на 26 декабря — 3039 пунктов), в итоге за год он вырос на 28%. Долларовый РТС на фоне резкого укрепления рубля до 61 руб. против 70 руб. за долл. США в начале 2019 года смог вернуться к уровням осени 2013 года и сейчас торгуется около 1550 пунктов (+45% за год).

«Конец года складывается для инвесторов исключительно удачно. Индекс МосБиржи с начала года прибавил более 25%, а с учетом дивиденда на акции его рост составляет около 35%. Еще выше доходность долларовых индексов: более 40% без учета дивидендов и свыше 50% полной доходности с начала года. Это второе место в рейтинге доходности рынков после индекса Atex, но до конца 2019 года еще неделя, а разрыв между лидерами — менее 5%. Ранее подобный рывок российский рынок демонстрировал в 1999-м и 2009 годах, то есть ровно 10 и 20 лет назад. Нынешний бум на фондовом рынке связан как с положительной динамикой на внешних площадках, так и с тем, что не реализовались риски, в первую очередь ценовые. Котировки нефти и металлов не обрушились, к тому же произошли позитивные сдвиги: ведущие рейтинговые агентства вернули России инвестиционный рейтинг. Это настоящий бум частных и коллективных инвестиций», — подчеркнул в комментарии начальник управления операций на российском рынке ИК «Фридом Финанс» Георгий Ващенко.

Между тем нельзя исключать и негативных сценариев на глобальных рынках, которые могут стать сюрпризом в 2020 году и существенно повлиять на торговые настроения на торговых площадках.

«Среди ключевых событий нового года — ситуация с корпоративными долгами в Китае и ноябрьские выборы в США. Если победят демократы, то они сделают ревизию Налоговой реформы Трампа и у корпораций будет меньше средств на обратный выкуп акций. Американский рынок рухнет и потянет за собой развивающиеся рынки. Многие не понимают, что демократы очень воинственно настроены по отношению к Китаю и выигрыш президентских выборов будет означать новый виток торговых споров», — уточнил директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

«К концу января вновь обострятся риски неупорядоченного Brexit. Это способно ухудшить настроения на фондовых рынках. Если по технике, то рынки акций США и России уже накопили весомый потенциал для коррекционного спада. Для отечественного рынка акций плохую службу может сыграть реализация готовящихся в США «санкций из ада». Что касается торгового соглашения США и Китая, то в январе мы можем увидеть лишь подписание первой фазы торгового соглашения. По законам политического жанра вполне вероятно, что дальнейшие переговоры будут идти с переменным успехом вплоть до ближайших президентских выборов в США. Ну а в случае быстрой «победы» над Китаем президент Трамп может немедленно обострить торговый конфликт с Евросоюзом. Сейчас он развивается медленно лишь по той причине, что «воевать» одновременно на два фронта неразумно с тактической точки зрения. Но не исключено, что к моменту выборов риторика Дональда Трампа будет звучать примерно так: «Я сумел покорить Китай, а теперь пришло время Европы...», — предупреждает старший риск-менеджер «Алго Капитал» Виталий Манжос.

Куда вкладывать деньги в 2020 году?

Самый главный вопрос, который интересует всех, кто так или иначе интересуется инвестициями: куда вложить средства так, чтобы на этом реально заработать и не прогореть. В преддверии нового финансового года это особенно актуально.

«Мы полагаем, что до выборов президента в США все будет спокойно. Трампу нужна победа. Рынок акций серьезно влияет как на уверенность потребителей, так и на предпочтения на выборах. Мы не думаем, что в обозримом будущем увидим отрицательные ставки по доллару. Однако в 2020 году мировые Центробанки будут проводить мягкую монетарную политику, а значит, лучший выбор — это акции. Мы выбираем Европу и Россию. В Европе пройдет чемпионат континента. От футбольного праздника выиграют представители финансовой и туристической индустрии. Акции этих компаний будут лучше. Что касается России, то акции по-прежнему дешевы из-за санкций, а дивидендные доходности высоки. Можно просто купить индекс МосБиржи, но наш фаворит — «Газпром» на фоне не раскрытой рынком акционерной стоимости и ожиданий увеличения дивидендных выплат до 30 руб. за акцию», — пояснил финансовый аналитик Александр Разуваев.

«Сейчас среди наиболее интересных акций, которые еще могут показать неплохую динамику в I квартале 2020 года, можно выделить бумаги «Газпрома», которые, несмотря на приличный рост с мая, вполне еще могут продолжить восходящее движение, и бумаги «Лукойла», традиционно считающиеся лучшим активом в нефтяном секторе. В свою очередь, в аутсайдерах на фоне признаков завершения цикла роста могут стать акции НЛМК, ММК и Северстали», — уточнил аналитик ГК «ФИНАМ» Сергей Дроздов.

«Уходящий год стал прорывным на рынке высокодоходных облигаций (ВДО). Населению не нравятся упавшие проценты по депозитам, и оно с удовольствием покупает облигации ВДО. Малым предприятиям финансирование через ВДО тоже выгодно. И тут дело даже не в процентах, а в том, что банки жестко смотрят за целевым использованием средств, а в случае с ВДО руки у малого бизнеса развязаны. Есть пространство для маневра. Я не призываю покупать высокодоходные облигации — просто говорю о тенденциях. Кроме того, с расчетом до конца 2020 года и дальше в своем портфеле хорошо иметь бумаги Сбербанка, «Полюс Золота», «Норникеля» — компаний с устойчивым бизнесом. Я бы держал в акциях не более 20% средств. Часть средств в долларах, часть в ОФЗ и 10% в золоте», — советует директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

«В этом году у меня хорошо сработали акции МТС, Газпром, ТГК-1, и я планирую оставаться в этих компаниях и в 2020 году. Добавил «Лукойл» осенью, тоже буду удерживать в 2020 году. Как ни странно, кейс каждой компании завязан на дивиденды. В МТС жду погашения квазиказначейских акций в первой половине 2020 года, что должно стать сильным драйвером в моменте. Позитивно смотрю на «Яндекс», которого в портфеле уже нет, но, видимо, буду возвращать. ТМК взял немного после одобрения сделки антимонопольными органами», — отметил начальник отдела инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

«На фондовый рынок будет влиять ситуация на мировых рынках, прибыли компаний и дивидендная политика. С нашей точки зрения, лучший выбор в следующем году — «дивидендные» акции высоконадежных российских эмитентов. Курс рубля, соответственно, будет определяться макроэкономическими показателями России и ценами на нефть», — прогнозирует заместитель руководителя «ИАЦ «Альпари» Наталья Мильчакова.

Таким образом, прогнозы на новый 2020 год выглядят достаточно противоречивыми, поэтому эксперты и участники финансовых рынков будут реагировать на все существенные факты и события, хотя есть надежда и на дальнейшее продолжение сильных трендов уходящего года. Главное — не забывать про основные заповеди инвестора: не инвестировать на заемные и не размещать все золотые яйца в одной корзине. Кроме того, в наступающий год Крысы, по мнению астрологов, не стоит тратить свои усилия впустую: думайте, прежде чем что-либо предпринимать, узнавайте новое, налаживайте полезные связи — и в 2020 году ваши финансовые дела пойдут в гору!

Спецпроект подготовила Анна Тюрикова

Главные события нового года

Наступающий 2020 год по Восточному гороскопу пройдет под знаком Белой Металлической Крысы, которую отличают такие качества, как ум, любопытство, она постоянно учится чему-то новому с тем, чтобы применить свои знания на практике.

Неслучайно астрологи ассоциируют это время с периодом предприимчивости и повышенной деловой активности. Согласно бизнес-гороскопу, 2020 год — отличный момент для внедрения инноваций, освоения новых технологии, а также повышения квалификации и прохождения новых обучающих тренингов и мастер-классов. Иначе говоря, в новом году финансовый успех будет гарантирован тем, кто будет перенимать опыт профессионалов, идти вперед и активно развиваться, вытесняя своих пассивных конкурентов. При этом Крыса всегда знает, чего хочет, поэтому в самом начале 2020 года необходимо составить четкий список своих финансовых целей, не распыляться и быть предельно точными. В год Крысы мало просто много и упорно работать — важно ясно осознавать, что и зачем вы делаете.

По словам экспертов, среди главных мировых событий наступающего 2020 года — выборы президента и конгресса США в ноябре, внеочередной саммит ОПЕК+ в марте, а также завершение строительства газопровода Сахалин — Хабаровск — Владивосток с поставками газа в Китай, окончание масштабной железнодорожной стройки Пекин — Тяньцзинь — Хэбэй и завершение строительства трубопровода «Северный поток — 2».

«Полагаю, что 2020 год может быть для всего мира довольно сложным, но нового кризиса либо рецессии в мировой экономике я не ожидаю. Самым главным событием следующего года станут президентские выборы в США в ноябре и, соответственно, предвыборная кампания, которая будет идти весь год. Трампу совершенно не нужен спад в экономике перед выборами, поэтому он будет по-прежнему давить на ФРС на тему, что процентные ставки слишком высокие, а доллар слишком дорогой. С Китаем Трамп, скорее всего, перед выборами тоже не будет обострять отношения, в противном случае китайцы никаких торговых сделок не подпишут и будут дожидаться выборов, чтобы начать договариваться уже с новым президентом», — пояснила УрБК заместитель руководителя «Информационно-аналитического центра «Альпари» Наталья Мильчакова.

«Ключевой темой для российской экономики в следующем году станут нацпроекты и анонсированные траты Фонда национального благосостояния. Впрочем, не стоит переоценивать их значимость: по нашим оценкам, проекты (финансируемые из налогов) не смогут ускорить рост экономики более чем на 0,2-0,3%, а траты из ФНБ будут крайне небольшими (1 трлн руб. в 2020-2022 гг., что чуть больше чем 300 млрд руб. в год). При этом все же мы закладываем определенное ускорение роста экономики — до 1,6% год к году, а также промпроизводства — до 3%. Отметим, что фокус государственного стимула на инфраструктуру не оставляет шансов на заметное восстановление потребительского сегмента (в «майском указе» нет ни слова про повышение зарплат и пенсий, поэтому доходы могут почувствовать лишь косвенный эффект). Впрочем, судя по обновленной картине, показанной Росстатом, наметившийся рост зарплат населения поможет справиться с растущей кредитной задолженностью, которая все равно останется важным фактором потребительского спроса в 2020 году. Однако надеяться на быстрый рост экономики или даже опережение среднемировых темпов роста в ближайшие годы не стоит: в условиях внешней напряженности российские власти (даже проводя бюджетную экспансию) вряд ли выйдут из «защитного» режима, а без этого ускорение экономики невозможно», — убежден макроаналитик Райффайзенбанка Станислав Мурашов.

«Мы повысили свой прогноз роста ВВП России на 2020 год до 1,4%. В большой степени эти ожидания опираются на эффект догоняющего роста, который будет компенсацией слабого результата 2019 года, однако позитивные ожидания важны сами по себе. Хотя ожидания реализации национальных проектов поддерживают позитивный взгляд на рост российской экономики в 2020 году, следующий год не выглядит легким с точки зрения финансовых рынков. Инвесторы обеспокоены ростом политической нестабильности в ряде стран развивающихся рынков, а российский рынок выглядит уязвимым с точки зрения развития электорального цикла в США, что может помешать дальнейшему смягчению политики ЦБ РФ и усилит волатильность курса рубля», — отметила главный экономист Альфа-Банка Наталия Орлова.

«Может ли 2020 год стать годом финансового кризиса? Начиная с истории с Lehman Brothers 2008 года, кризисом пугают каждый год под Новый год. Рано или поздно аналитики угадают, ведь даже испорченные часы показывают правильное время дважды в сутки. Хотя США остаются крупнейшей экономикой мира, эмитентом резервной валюты и главной военной державой. Однако у руля флагмана мировой экономики находится не совсем адекватный человек, мыслящий категориями XIX, а не XXI века. Вместе с тем Трамп надеется остаться на второй срок, и любые потрясения до американских выборов ему невыгодны. Мы полагаем, что никаких обвалов на мировых рынках до выборов президента США не будет. А вот после от Трампа можно ждать всего, что угодно. Даже реструктуризацию долга и введения вместо доллара новой валюты. Поэтому, с нашей точки зрения, до американских выборов все рисковые активы можно покупать», — подчеркнул в комментарии руководитель «ИАЦ «Альпари» Александр Разуваев.

Про нефть

Цены на нефть в следующем году, по словам аналитиков, будут определяться мировым спросом, объемами добычи в США и ОПЕК+, а также коммерческими запасами нефти.

«Сильного обвала цен на нефть мы не ожидаем, но и сильного роста тоже», — прогнозирует заместитель руководителя «ИАЦ «Альпари» Наталья Мильчакова.

«Несмотря на то, что принятые решения министерским мониторинговым комитетом ОПЕК+ по срокам продления соглашения по сокращению добычи нефти были вполне ожидаемы рынком, опция в виде решения о сокращении добычи еще на 500 тыс. барр. служит дополнительной поддержкой цены фьючерсного контракта Brent. В целом же в течение 2020 года цены на «черное золото» под влиянием таких факторов, как слабый рост мирового ВВП и продолжающаяся торговая война между Вашингтоном и Пекином, будут оставаться в диапазоне 60-71 долл. США за баррель с возможным выходом за его нижнюю границу», — убежден аналитик ГК «ФИНАМ» Сергей Дроздов.

Напомним, что в конце 2019 года нефтяные котировки вплотную подошли к важному уровню сопротивления — 66 долл. за барр. — и даже пробили его, устремившись к новой локальной вершине — 68,85 долл. за барр. По состоянию на 09.23 мск 27 декабря цены на нефть сорта Brent выросли до уровня 67,97 долл. за баррель. Как пояснили эксперты, нефть продолжает дорожать на фоне данных о сокращении добычи сырья в США.

«Прежде всего, это реакция на данные отраслевого института API, который сообщил, что коммерческие запасы нефти в США сократились на 7,9 млн барр. Запасы бензина увеличились на 566 тыс. барр., а дистиллятов — выросли на 1,68 млн барр. Согласно опросу Reuters, на рынке ждали сокращения запасов нефти на 1,83 млн барр., а также рост запасов бензина на 2,0 млн барр. и дистиллятов на 867 тыс. барр. Импорт сырой нефти сократился на 331 тыс. барр. в день до 6,4 млн барр. ежедневных поставок, а запасы на терминале в Кушинге снизились на 2,2 млн барр. С 1 января OPEC+ начнет приводить добычу нефти в соответствие с договоренностями по сокращению производства до 1,7 млн барр. в сутки. Китай увеличил квоты на импорт нефти для частных компаний. Власти разрешили импортировать до 103,83 млн т нефти, что на 8% больше, чем в прошлом году. В этих условиях нефть торгуется выше отметки 67 долл. США за барр. Brent, что близко к текущим годовым максимумам», — пояснил в комментарии ведущий аналитик компании «Открытие Брокер» Андрей Кочетков.

«Сейчас фьючерсы на нефть сорта Brent находятся в средней части годового диапазона 50-75 долл. США за барр. Прогноз на следующий год — движение в границах того же коридора, а средняя цена — порядка 60-65 долл. за барр. Но это не исключает резких движений на новостях типа атаки на объекты нефтяной инфраструктуры Саудовской Аравии. Фундаментально США и ОПЕК+ продолжат балансировать цену вблизи текущего уровня, который достаточно комфортен для всех», — прогнозирует старший риск-менеджер компании «Алго Капитал» Виталий Манжос.

«Мировые цены на нефть — сложный компромисс между ростом добычи вне ОПЕК (и прежде всего в США) и сокращением добычи в рамках сделки ОПЕК+. По сути, ОПЕК+ постепенно уступает свою долю рынка американцам в обмен на поддержание комфортной цены. Как долго это может продлиться — большой вопрос. В начале 1980-х годов именно развал сделки ОПЕК и привел к неконтролируемому росту добычи, и цены рухнули», — отмечает советник по макроэкономике генерального директора «Открытие Брокер» Сергей Хестанов.

Про доллар

Сильные фундаментальные позиции американского доллара, по мнению экспертов, на данном этапе связаны в первую очередь с монетарной политикой Федеральной резервной системы США и, в частности, с уровнем базовой процентной ставки.

«В настоящий момент ставка ФРС находится в диапазоне 1,5-1,75% годовых, в то время как ее основной европейский коллега — ЕЦБ — до сих пор держит ставку вблизи нулевой отметки. Разница в ставках в США и Европе в долгосрочной перспективе будет играть на стороне «американца», который при сохранении текущего дисбаланса и более сильных показателей заокеанской экономики в перспективе может еще больше упрочить свои позиции на глобальном валютном рынке, в связи с чем пара доллар/евро останется под давлением и в течение 2020 года может достичь уровня 1,09 долл. США за евро», — прогнозирует аналитик ГК «ФИНАМ» Сергей Дроздов.

«Новый 2020 год начнется с нейтральных ожиданий по процентным ставкам мировых Центробанков, а это означает, что поиски доходностей сохранятся, но найти действительно качественные торговые стратегии будет сложнее: акции выглядят дорого, суверенные спрэды ЕМ слишком узкие, чтобы продолжить далее стремительное сокращение. Таким образом, поддержка рубля в большей степени станет задачей локальных инвесторов, а это, как правило, не приводит к существенным движениям курсов. Наш базовый диапазон курса доллара к рублю на 2020 год составляет 62-66 руб. за долл. США», — уточнил начальник аналитического управления банка «ЗЕНИТ» Владимир Евстифеев.

«Одним из основных факторов, который способствовал в 2019 году мажорным настроениям на мировых финансовых рынках, стал разворот ФРС США в сторону более мягкой монетарной политики. Трехкратное снижение ключевой процентной ставки и предоставление финансовым институтам очередной порции ликвидности привело к притоку денег глобальных фондов на развивающиеся рынки, что способствовало росту их активов и укрепления валют. Однако, несмотря на попытки ведущих мировых Центробанков залить рынки деньгами, им вряд ли удастся добиться значительного повышения роста глобальной экономики, и данные меры всего лишь отсрочат ее рецессию. В свою очередь, не стоит забывать о том, что в 2020 году в США пройдут президентские выборы и фактор предвыборной гонки будет причиной нестабильности на мировых финансовых и сырьевых рынках», — предупреждает аналитик «ФИНАМа» Сергей Дроздов.

Про рубль

Перспективы рубля на 2020 год, по мнению экспертов, выглядят пока нейтральными. Как отмечают аналитики, текущий год завершается на максимальных уровнях на фондовых площадках и с минимальными доходностями на долговом рынке. По мнению экспертов, без дополнительных драйверов роста рынков рублю будет сложно продемонстрировать дальнейшее укрепление. Среди локальных факторов поддержки — ожидание активизации экономического роста в результате реализации государственных инвестиционных программ.

«Внешние факторы пока остаются противоречивыми, несмотря на поток позитивных новостей в последнее время. В частности, прошедшее снижение размера ключевой ставки Центробанком России уже не делает рублевые активы столь привлекательными для притока спекулятивного капитала. Кроме того, инвесторы уже не смогут рассчитывать на дополнительную прибыль в результате роста цен на внутреннем долговом рынке, поскольку текущие котировки уже максимально учли адекватный потенциал дальнейшего смягчения денежно-кредитной политики ЦБ РФ. Цены на нефть могут выступить с ограниченной поддержкой российской валюты, поскольку в результате дальнейшей реализации бюджетного правила уровень нефтяных котировок оказывает минимальное влияние на рубль, пока он находится в рамках сложившихся среднесрочных диапазонов. Не стоит забывать и про геополитическую премию в рубле, которая может возрасти в результате нагнетания санкционной темы, что особенно актуально в условиях выборного года в США», — пояснил УрБК начальник аналитического управления банка «ЗЕНИТ» Владимир Евстифеев.

Напомним, что официальный курс доллара США к рублю, установленный Банком России на 26 декабря, упал до уровня 61,71 руб. против 66,09 руб. за долл. в январе 2019 года, а курс евро — до отметки 68,40 руб. против 75,57 руб. за евро в начале этого года. Как отмечают аналитики, за год российский рубль укрепился по отношению к американской валюте почти на 10%, показал одну из лучших динамик в мире.

«Рубль возвращает себе статус защитного актива. Принятое пять лет назад решение отказаться от валютных интервенций, осторожная политика процентных ставок и ужесточение бюджетных правил обусловили тот факт, что Россия вступает в 2020 год с международными резервами в объеме свыше половины триллиона долларов», — подчеркнул аналитик ГК «ФИНАМ» Марк Шоскальне.

По словам эксперта, в 2020 году рубль может вновь остаться в лидерах, предлагая инвесторам защиту на фоне опасений по поводу торговой войны между США и Китаем, об этом свидетельствует опрос 57 глобальных инвесторов, стратегов и трейдеров.

«Для рубля перспективы первого полугодия выглядят лучше, чем перспективы второго. Вероятно, в начале 2020 года рубль будет торговаться на уровне 62-64 за долл. — этому способствует улучшение геополитического фона по России. Однако во второй половине года рынок будет демонстрировать повышенную чувствительность на американской электоральной повестке — ведь от того, будет переизбран Трамп или нет, зависят перспективы отношений с Россией, а значит, риски новых санкций, а значит, и перспективность российских рынков. Пока представляется, что в силу этих рисков во второй половине 2020 года курс рубля будет находиться в диапазоне 65-70 руб. за долл. США с вероятным выходом на уровень 70 руб. за долл. в случае неблагоприятного сценария», — прогнозирует главный экономист Альфа-Банка Наталия Орлова.

Кроме того, аналитики считают, что Банк России обладает достаточным количеством инструментов для сдерживания чрезмерного укрепления курса национальной валюты, даже если внешняя конъюнктура будет складываться благоприятно для дальнейшего роста котировок рубля. В частности, ЦБ РФ может увеличить ежемесячный объем покупок иностранной валюты для восстановления резервов в дополнение к приобретаемой в рамках бюджетного правила.

«Не думаю, что в рамках действующей российской экономической парадигмы рублю дадут укрепиться до отметки 42-48 руб. за долл. На данном этапе в оптимистичном сценарии видится уровень 60-60,50 руб. по отношению к доллару США. В условиях экономической модели, в которой Россия живет уже пятый год, бюджетное правило служит инструментом изъятия денег из экономики, создавая давление на рубль, искусственно заниженный курс которого служит своеобразным налогом на качественную жизнь для населения и щитом от западных санкций. Удобная, а самое главное простая схема, не требующая особых усилий для наполнения бюджета, похоже, вызвала у правительства привыкание и, судя по всему, будет действовать еще долгие годы», — отмечает аналитик ГК «ФИНАМ» Сергей Дроздов.

«Сейчас нет достаточного количества фундаментальных факторов, которые позволяли бы рассчитывать на то, что курс рубля готов в среднесрочной перспективе войти в новый более низкий диапазон, к примеру, 60-55 руб. за долл. США. При этом не исключено, что курс краткосрочно упадет до психологической отметки 60 руб. за долл. При этом большую часть 2019 года курс USD/RUB провел в диапазоне 67,00-62,50 руб. за долл. США», — отмечает начальник отдела глобальных исследований компании «Открытие Брокер» Михаил Шульгин.

По мнению аналитика, при условии отсутствия внешних шоков в I квартале 2020 года Центробанк РФ снизит ключевую ставку на 25 базисных пунктов — до 6% годовых.

«Динамика рубля не будет определяющим фактором для регулятора, но укрепление российской валюты повышает вероятность решения снизить ставку ЦБ. В обзоре от 13 декабря Банк России отметил ускорение инфляции в рыночном сегменте сферы услуг, которое может быть «одним из признаков оживления потребительского спроса». Соответственно, Центробанк будет оценивать устойчивость ускорения роста цен в секторе услуг, и ключевой вопрос в том, что будет с инфляцией при стабильном валютном курсе», — убежден аналитик Михаил Шульгин.

«Фундаментально курс рубля переоценен. Последние недели отмечены умеренным ростом нефтяных котировок — цены на нефть марки Brent достигли отметки в 66 долл. за барр. При сегодняшних ценах на нефть и текущем уровне ключевых макропоказателей равновесный курс валютной пары доллар/рубль, согласно нашей модели, расположен вблизи 64,50 руб. за долл. США, соответственно, рубль на текущих уровнях, с нашей точки зрения, несколько переоценен. Данная переоцененность рубля в первую очередь обусловлена общим позитивным восприятием глобальными инвесторами рисков emerging markets, и в краткосрочной перспективе этот фактор может продолжать оказывать определяющую роль. При этом на более длительном временном горизонте на первый план выходят фундаментальные факторы, соответственно, потенциал дальнейшего укрепления рубля в среднесрочной перспективе считаем ограниченным», — подчеркнул в комментарии ведущий аналитик Промсвязьбанка Михаил Поддубский.

«Если не будет политических катаклизмов (мы все же находимся в конце 20-летнего политического цикла), то курс рубля к доллару США будет в районе 65 руб. за долл. Пока не очень понятно, какую форму примет мировой кризис 2020-2021 года. Если кризис будет классический перепроизводства, то цены на нефть рухнут и давление на рубль усилится. Многие эксперты говорят о кризисе, но не говорят, какие формы он примет», — подчеркнул в комментарии директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

Про фондовый рынок

Как отмечают аналитики, 2019 год завершается на российских фондовых площадках на максимальных уровнях и с минимальными доходностями на долговом рынке. Хотя столь стремительный рост отечественного рынка акций в уходящем году никого не должен смущать: в результате санкционного давления российские акции оказались на очень заниженном уровне, что не могло не привлечь внимание инвесторов.

«Перспективы мировой экономики благоприятны как для фондового рынка в целом, так и российского рынка акций в частности. Низкая инфляция по всему миру говорит в пользу дальнейшего снижения ставок, в том числе выхода их в отрицательную плоскость. Уже сейчас годовая инфляция в России 3,5% при таргете ЦБ в 4%. Погоня за доходностью заставит инвесторов искать идеи для вложения капитала на emerging markets. Потепление отношений России с Западом налицо. И если план Путина сработает, то лидеры мировых держав соберутся на празднике Дня Победы 9 мая в Москве. Наш таргет по индексу МосБиржи на 2020 год составляет 3600-4000 пунктов. Наши основные инвестиционные идеи — «Газпром», «Лукойл», «Норникель», привилегированные акции «Сургутнефтегаза». На фоне интеграционных процессов с Беларусью может проснуться интерес к дочкам «Славнефти». Именно последней могут в итоге достаться два белорусских НПЗ. А значит, «Славнефть» в итоге ждет один собственник. «Роснефть» или «Газпром нефть» — не принципиально. И переход на единую акцию», — отмечает руководитель «ИАЦ «Альпари» Александр Разуваев.

По словам экспертов, в уходящем году основной индекс Московской биржи обновил исторический максимум — капитализация рынка акций превысила 48 трлн руб. или 45% ВВП. При этом индекс МосБиржи не раз ставил рекорд (по данным на 26 декабря — 3039 пунктов), в итоге за год он вырос на 28%. Долларовый РТС на фоне резкого укрепления рубля до 61 руб. против 70 руб. за долл. США в начале 2019 года смог вернуться к уровням осени 2013 года и сейчас торгуется около 1550 пунктов (+45% за год).

«Конец года складывается для инвесторов исключительно удачно. Индекс МосБиржи с начала года прибавил более 25%, а с учетом дивиденда на акции его рост составляет около 35%. Еще выше доходность долларовых индексов: более 40% без учета дивидендов и свыше 50% полной доходности с начала года. Это второе место в рейтинге доходности рынков после индекса Atex, но до конца 2019 года еще неделя, а разрыв между лидерами — менее 5%. Ранее подобный рывок российский рынок демонстрировал в 1999-м и 2009 годах, то есть ровно 10 и 20 лет назад. Нынешний бум на фондовом рынке связан как с положительной динамикой на внешних площадках, так и с тем, что не реализовались риски, в первую очередь ценовые. Котировки нефти и металлов не обрушились, к тому же произошли позитивные сдвиги: ведущие рейтинговые агентства вернули России инвестиционный рейтинг. Это настоящий бум частных и коллективных инвестиций», — подчеркнул в комментарии начальник управления операций на российском рынке ИК «Фридом Финанс» Георгий Ващенко.

Между тем нельзя исключать и негативных сценариев на глобальных рынках, которые могут стать сюрпризом в 2020 году и существенно повлиять на торговые настроения на торговых площадках.

«Среди ключевых событий нового года — ситуация с корпоративными долгами в Китае и ноябрьские выборы в США. Если победят демократы, то они сделают ревизию Налоговой реформы Трампа и у корпораций будет меньше средств на обратный выкуп акций. Американский рынок рухнет и потянет за собой развивающиеся рынки. Многие не понимают, что демократы очень воинственно настроены по отношению к Китаю и выигрыш президентских выборов будет означать новый виток торговых споров», — уточнил директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

«К концу января вновь обострятся риски неупорядоченного Brexit. Это способно ухудшить настроения на фондовых рынках. Если по технике, то рынки акций США и России уже накопили весомый потенциал для коррекционного спада. Для отечественного рынка акций плохую службу может сыграть реализация готовящихся в США «санкций из ада». Что касается торгового соглашения США и Китая, то в январе мы можем увидеть лишь подписание первой фазы торгового соглашения. По законам политического жанра вполне вероятно, что дальнейшие переговоры будут идти с переменным успехом вплоть до ближайших президентских выборов в США. Ну а в случае быстрой «победы» над Китаем президент Трамп может немедленно обострить торговый конфликт с Евросоюзом. Сейчас он развивается медленно лишь по той причине, что «воевать» одновременно на два фронта неразумно с тактической точки зрения. Но не исключено, что к моменту выборов риторика Дональда Трампа будет звучать примерно так: «Я сумел покорить Китай, а теперь пришло время Европы...», — предупреждает старший риск-менеджер «Алго Капитал» Виталий Манжос.

Куда вкладывать деньги в 2020 году?

Самый главный вопрос, который интересует всех, кто так или иначе интересуется инвестициями: куда вложить средства так, чтобы на этом реально заработать и не прогореть. В преддверии нового финансового года это особенно актуально.

«Мы полагаем, что до выборов президента в США все будет спокойно. Трампу нужна победа. Рынок акций серьезно влияет как на уверенность потребителей, так и на предпочтения на выборах. Мы не думаем, что в обозримом будущем увидим отрицательные ставки по доллару. Однако в 2020 году мировые Центробанки будут проводить мягкую монетарную политику, а значит, лучший выбор — это акции. Мы выбираем Европу и Россию. В Европе пройдет чемпионат континента. От футбольного праздника выиграют представители финансовой и туристической индустрии. Акции этих компаний будут лучше. Что касается России, то акции по-прежнему дешевы из-за санкций, а дивидендные доходности высоки. Можно просто купить индекс МосБиржи, но наш фаворит — «Газпром» на фоне не раскрытой рынком акционерной стоимости и ожиданий увеличения дивидендных выплат до 30 руб. за акцию», — пояснил финансовый аналитик Александр Разуваев.

«Сейчас среди наиболее интересных акций, которые еще могут показать неплохую динамику в I квартале 2020 года, можно выделить бумаги «Газпрома», которые, несмотря на приличный рост с мая, вполне еще могут продолжить восходящее движение, и бумаги «Лукойла», традиционно считающиеся лучшим активом в нефтяном секторе. В свою очередь, в аутсайдерах на фоне признаков завершения цикла роста могут стать акции НЛМК, ММК и Северстали», — уточнил аналитик ГК «ФИНАМ» Сергей Дроздов.

«Уходящий год стал прорывным на рынке высокодоходных облигаций (ВДО). Населению не нравятся упавшие проценты по депозитам, и оно с удовольствием покупает облигации ВДО. Малым предприятиям финансирование через ВДО тоже выгодно. И тут дело даже не в процентах, а в том, что банки жестко смотрят за целевым использованием средств, а в случае с ВДО руки у малого бизнеса развязаны. Есть пространство для маневра. Я не призываю покупать высокодоходные облигации — просто говорю о тенденциях. Кроме того, с расчетом до конца 2020 года и дальше в своем портфеле хорошо иметь бумаги Сбербанка, «Полюс Золота», «Норникеля» — компаний с устойчивым бизнесом. Я бы держал в акциях не более 20% средств. Часть средств в долларах, часть в ОФЗ и 10% в золоте», — советует директор по аналитике ИК «Церих Кэпитал Менеджмент» Андрей Верников.

«В этом году у меня хорошо сработали акции МТС, Газпром, ТГК-1, и я планирую оставаться в этих компаниях и в 2020 году. Добавил «Лукойл» осенью, тоже буду удерживать в 2020 году. Как ни странно, кейс каждой компании завязан на дивиденды. В МТС жду погашения квазиказначейских акций в первой половине 2020 года, что должно стать сильным драйвером в моменте. Позитивно смотрю на «Яндекс», которого в портфеле уже нет, но, видимо, буду возвращать. ТМК взял немного после одобрения сделки антимонопольными органами», — отметил начальник отдела инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

«На фондовый рынок будет влиять ситуация на мировых рынках, прибыли компаний и дивидендная политика. С нашей точки зрения, лучший выбор в следующем году — «дивидендные» акции высоконадежных российских эмитентов. Курс рубля, соответственно, будет определяться макроэкономическими показателями России и ценами на нефть», — прогнозирует заместитель руководителя «ИАЦ «Альпари» Наталья Мильчакова.

Таким образом, прогнозы на новый 2020 год выглядят достаточно противоречивыми, поэтому эксперты и участники финансовых рынков будут реагировать на все существенные факты и события, хотя есть надежда и на дальнейшее продолжение сильных трендов уходящего года. Главное — не забывать про основные заповеди инвестора: не инвестировать на заемные и не размещать все золотые яйца в одной корзине. Кроме того, в наступающий год Крысы, по мнению астрологов, не стоит тратить свои усилия впустую: думайте, прежде чем что-либо предпринимать, узнавайте новое, налаживайте полезные связи — и в 2020 году ваши финансовые дела пойдут в гору!

Спецпроект подготовила Анна Тюрикова

Вернуться в раздел » Статьи

Материалы по теме

24.12.2019

Котировки доллара США упали ниже 62 рублей впервые с июля 2018 года

УрБК, Москва, 24.12.2019. По данным Московской биржи, котировки американского доллара впервые с июля прошлого года во ...

23.12.2019 Инвесторы не торопятся фиксировать прибыль на российском фондовом рынкеУрБК, Москва, 23.12.2019. В последние рабочие недели декабря инвесторы не торопятся фиксировать прибыль на торговых ...

15.11.2019 СКБ-банк: Курс доллара США к рублю будет в коридоре 63,6-64,4 рубляУрБК, Екатеринбург, 15.11.2019. В СКБ-банке спрогнозировали валютные курсы на ближайшую неделю по основным валютным ...

23.04.2019 В Минэкономразвитии спрогнозировали курс доллара США на 2020-2022 годыУрБК, Москва, 23.04.2019. Минэкономразвития РФ подготовило сценарные условия до 2022 года, в которых спрогнозировало в ...

28.10.2009 «Ведомости», Алексей Рожков и Даниил Желобанов Сколько будет стоить долларЧтобы узнать, каким будет курс доллара к новому году, нужно знать цену барреля нефти, главного двигателя валютного ...

Информация предназначена для лиц старше 18 лет (18+)

При использовании материалов ссылка на «УралБизнесКонсалтинг» обязательна!

2000- Информационно-аналитическое агентство «УралБизнесКонсалтинг»

+7(343)356-74-16

+7(343)356-74-17

+7(343)356-74-18

+7(343)356-74-17

+7(343)356-74-18

Материалы, размещённые на данном сайте, не могут использоваться для разработки, тренировки или улучшения алгоритмов машинного обучения, искусственного интеллекта, нейронных сетей и аналогичных технологий без предварительного письменного согласия владельцев ресурса. Любое использование материалов сайта, противоречащее данному дисклеймеру, является нарушением авторских прав и подлежит юридической ответственности согласно действующему законодательству Российской Федерации.